Março de 2000 a Abril de 2001 - A Destruição das

Ilusões

Mais uma vez, a história repetiu-se. O padrão cabeça e ombros aconteceu pela centésima

vez na história dos mercados. Tanto faz que sejam acções dot.com no fim do milénio, de

caminhos de ferro no século XIX, de automóveis no início do século XX, de computadores

nos anos 60, de navegação nos séculos XVII e XVII, túlipas holandesas, trigo no Japão

medieval... É sempre a mesma coisa, as pessoas perdem a cabeça, e pensam, no pico das

subidas, que estas ainda são só o começo... Por isso continuam a comprar. Depois,

quando vem uma onda de vendas, "todos querem sair pela mesma porta ao mesmo

tempo" (expressão de Kostolany). Veja a amplitude da queda.

Um primeiro lanço de descida destrói 20% do valor do índice. Depois um rebound. Depois

cai mais. Continuará assim, sem tendência definida, até Outubro. Aí começa o segundo

sell-off a nível mundial. A queda do Nasdaq faz antever tempos difíceis à economia

americana e às Bolsas europeias, muito dependentes das telecoms, também.

Durante a queda, que não mostra sinais de inversão sustentada em 6 de Abril de 2001,

vão-se sucedendo os rebounds e subsequentes quedas, sempre a níveis mais baixos. Estas

oscilações transformam-se num massacre dos capitais dos pequenos investidores, sobretudo

dos com menos experiência, pois eles compram nos rebounds e vendem nas quedas, em

pânico. Quase toda a Análise Técnica mais tradicional começa a sair furada. Os

analistas técnicos que tinham feito furor nos foruns da Net durante a fase altista (o seu

sucesso era grande nessa fase, mas igualmente o era o de um investidor conservador, que

comprasse para guardar) começam a falhar 70% das previsões. Em cada rebound prevêem

"Agora é desta, agora vai tudo subir".

Estes movimentos, que poderíamos chamar de "dialéctica da esperança e do

desespero" são típicos das quedas das bolhas especulativas. O primeiro rebound,

pouco depois de início da queda, que é curto em duração e grande em amplitude, é

reconhecido como o 2º ombro da formação cabeça e ombros.

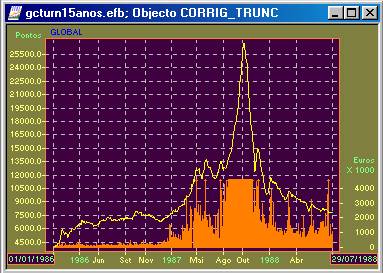

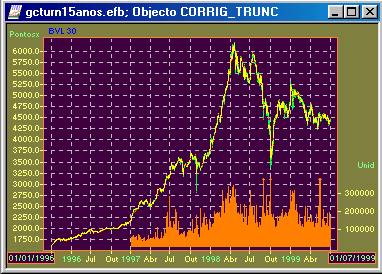

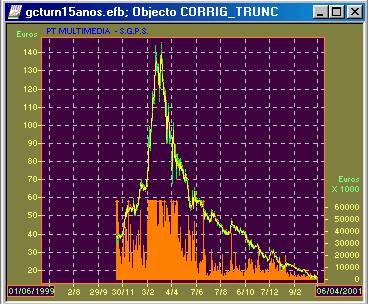

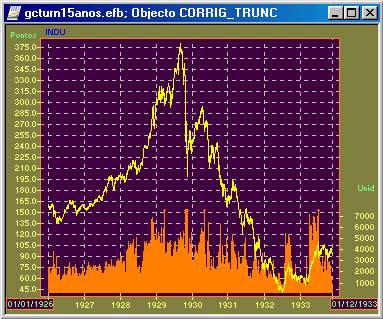

Veja as semelhanças entre as bolhas seguintes:

1) Portugal, 1986 a 1988.

2) Portugal, 1996 a 1999.

3) PT Multimédia, 1999 e 2000.

4) Dow Jones, 1926 a 1933.

No ano 2000, aparecem na Bolsa a PTM.com, a Sonae.com, a Novabase, a Impresa. Em todos os

casos, houve um marketing enganoso sem precedentes a promover estes papéis. Você sabia

que:

a) A Sonae.com anunciou que um grande fundo estrangeiro, o Fidelity, subscreveu na OPV a

10 euros? Quase de certeza o mesmo fundo vendeu tudo logo a seguir entre os 10 e os 11 e,

muito provavelmente, tinha acordos informais com a Sonae SGPS ou com o BPI (líder da

operação) para nunca perder, podendo estes garantir-lhe isso graças ao afluxo comprador

de pequenos investidores nos dias após a admissão à cotação.

b) Para a PTM.com elaboraram-se cenários mirabolantes sobre o crescimento da publicidade

online e e-commerce (recorrendo às famigeradas Forrester Research e IDC), permitindo a

certos fundos vender na Bolsa milhões de acções, entre os 8 e os 10 euros, quando o

real valor da acção talvez nem chegue a 1.5 euros?

c) Que houve um brutal aumento de capital da PTM.com antes da admissão, que diluiu este

em 338 milhões de acções, sem que os pequenos investidores ligassem a isso, continuando

estes a comprar alegremente a 9, depois a 8, depois a 7, etc?

d) Que a OPT de acções PTM.com por acções PTM congelou a descida da primeira num

momento crítico, em que já ia em 5 euros, numa queda vertiginosa, e que a queda do

momento do Nasdaq prometia continuação do colapso da PTM.com, provavelmente até 2 euros

ou menos? Assim impediu-se um escândalo ainda maior...

e) Que agora, segundo o último grito da moda do marketing bolsista, quando se faz uma

OPV, um ingrediente importante é anunciar que algumas instituições importantes também

vão comprar as acções, numa óptica de longo prazo, mas que essas instituições têm,

muito provavelmente, a sua posição salvaguardada por acordos paralelos?

f) Que outro ingrediente, aquando de uma moderna OPV, é anunciar que está próxima uma

parceria para entrada no Brasil, mas que, pouco depois do momento crítico, em que há

milhões de acções para vender, essa parceria afinal não se faz, ou faz-se uma coisa

simbólica com um portal que nada vale, ou coisa assim?

g) Que, no ano 2000, para uma empresa ser considerada dot.com (ou "tech", ou

"TMT"), bastava montar um site na Web?

h) Que a Impresa foi vendida na Bolsa no ano em que as suas vendas de publicidade

atingiram o máximo histórico, quando uma contracção das mesmas já se avizinhava,

depois de 10 anos em que a SIC foi realmente uma estação de televisão de sucesso

crescente? Pelos vistos não houve vontade de partilhar esse crescimento com os pequenos

investidores, só houve vontade de vender no máximo...

i) Que tanto a Sonae.com como a PTM.com foram admitidas no PSI 20, sem que essas empresas

sequer existissem um ano antes?

j) Que a Sonae SGPS fez uma pressão desesperada, nos primeiros meses do ano, para fazer a

OPV da Sonae.com ainda a tempo de vender alto e que isso era crucial para capitalizar um

grupo cheio de problemas? E que o conseguiu, à custa do atraso das OPVs de outros grupos

económicos, que "também queriam"?

k) Que, desde o início de 2000, já várias blue-chips nacionais estavam admitidas no

mercado de futuros mas, curiosamente, a PTM não o foi antes de 2001? E que isso permitiu,

durante algum tempo, retardar o colapso da PTM, pois este acelerar-se-ia se o mercado

notasse muita pressão "short" nos futuros?

(Anterior: 2000 - A Bolha das Dot.coms)

|